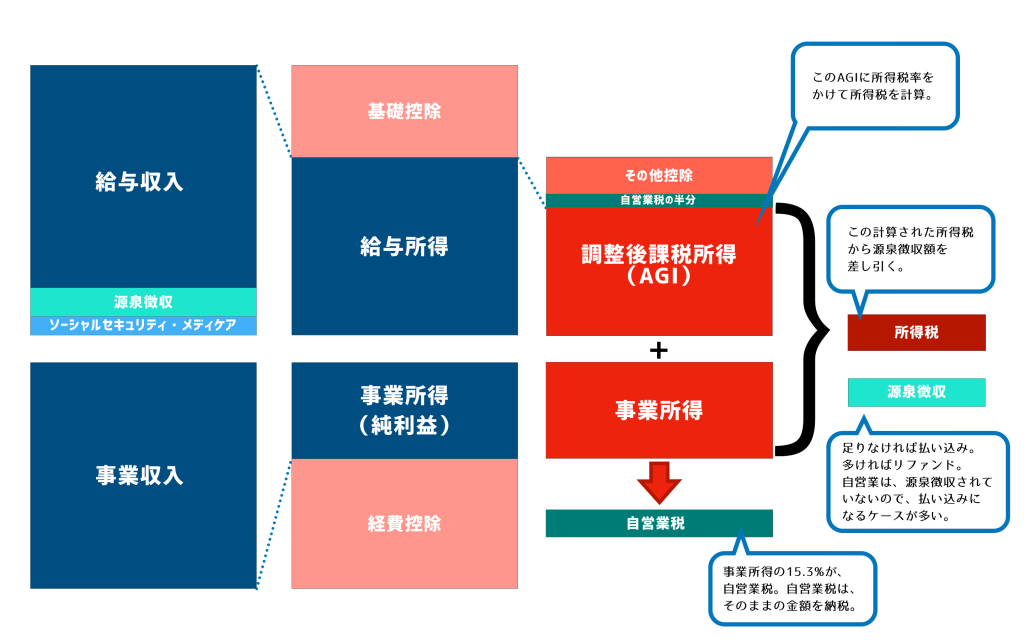

アメリカの個人事業主・フリーランスとして収入(事業所得)を得ている場合、当然、その事業所得から、そのビジネスにかかった経費を引いた残り=純利益に対して課税がされます。

ここでいう“課税”というのは、所得税(Income Tax)と自営業税(Self-Employment Tax)になります。

ただし、所得税の分は、その純利益そのものに対してではなく、その他の収入と合わせて基礎控除などの引かれた状態、「調整後課税所得(AGI)」に対して計算されます。

これに対して、自営業税は、ビジネスで得た純利益(=売上-経費)に対して課税されます。

自営業税とは?

個人事業主やフリーランスの方は、基本、お給料を取ることができません。

通常の会社勤めなどでお給料をもらっている方は、お給料の中から、ソーシャルセキュリティ・タックスとメディケア・タックスが引かれます。

これは、将来、老後に政府から受給されるいわゆるソーシャルセキュリティ(年金)やメディケア(医療年金)にあたるもので、将来への備えになります。

しかし、個人事業主やフリーランスの方は、お給料を取っていないので、これを納めていません。

そこで、純利益に対して自営業税がかかり、このソーシャルセキュリティ・メディケアタックスに充当するものになります。

自営業税の税率

通常の企業の場合、従業員に支払っているお給料から、ソーシャルセキュリティが6.20%、メディケアが1.45%で計算され(合計7.65%)引かれます(各従業員のソーシャルセキュリティの支給額計算に使われます)。

そして企業は、これらと同じ額(7.65%)を、Payroll Taxとして納めます。

個人事業主やフリーランスも同様に、ビジネスで得た純利益に対して、15.3%の税率で自営業税が計算されます。

厳密には、純利益に対して、まず92.35%が掛けられ、それから15.3%が掛けられます。

例えば、$30,000の純利益があった場合、

$30,000×92.35%×15.3%=$4,238.87が、自営業税になります。

$4,238.87のうち、$3,435.42がソーシャルセキュリティ、$803.45がメディケアに充当されます。

自営業税の半分は所得税控除に

自営業税で支払ったうちの半分は、所得税控除に使われます。

例えば、夫婦合算での申告の場合、配偶者の方が会社勤めで給与所得があったり、ご自身が本業での給与所得などがある場合など、家計全体の所得から、まず、基礎控除が引かれます。

またその他の控除を引かれた上、この自営業税の半分の額も控除されます。

(給与所得など+事業純利益) – (基礎控除+その他控除+自営業税の半分)=調整後課税所得(AGI)

最終的に、このAGIに対して所得税が計算されます。

さらに、お給料で源泉徴収されていれば、この計算された所得税から、先払いした源泉徴収額が引かれ、それが最終的な課税額になります。

ですので、ある程度、ビジネスでの利益が出て、自営業税を支払うことで、所得税控除の額が増えることになります。

個人事業主・フリーランスのソーシャルセキュリティ受給条件

お給料や自営業税などからソーシャルセキュリティタックスが引かれて納税しますが、払っていれば将来、ソーシャルセキュリティがもらえるかというとそうではありません。

通常のお勤めの場合、$1,410を稼ぐごとに1クレジットが付きます。年間で4クレジットまで貯められます。ということは、年収で、$5,640以上あれば、4クレジットが貯まることになります。

このクレジットが40クレジット貯まって初めて、ソーシャルセキュリティの受給条件を満たすことになります。

これが個人事業主・フリーランスの場合、年間の純利益が収入になりますが、$1,640で1クレジット、年間4クレジットまで貯められます。

同じく、40クレジットで将来、ソーシャルセキュリティが受給されることになります。

ということは、個人事業主・フリーランスだけのお仕事をしている場合、純利益が$6,560以上が続いていないと、受給資格がないということになります。

税金を滞納すると

アメリカで、税金を滞納すると、当然、遅延ペナルティと完済までの間の利息が加算されます。

遅延ペナルティは、1ヶ月につき、0.5%のペナルティが課せられます。さらに、IRSから督促の手紙が届いてから10日以内に支払いをしないと、11日目から1%に上がってしまいます。

さらに、利息は完済するまでの間、1日、FRBが設定する基準貸付利息に3%が加算された利率がかけられます。

税金の滞納が続くと、日本と同じように徴税員が徴税に来ることもありますが、基本的には手紙での連絡があり、それでも滞納が続くようであれば、アメリカ人の場合は、アメリカのパスポートが発行できなくなったり、無効になったり、個人事業主・フリーランスの場合は、経費の一部が認定拒否され、さらに所得税、自営業税が課せられることになります。

税金は、期日内に納めるようにしましょう。

節税のしすぎに要注意

当然、ビジネスの儲けが出るということは、所得税と自営業税がかかるため、多くの場合、節税を目的に多くの経費を使い、課税対象所得を減らそうとしがちですが、個人事業主・フリーランスの場合、思わぬ弊害が出てきます。

一つは、所得税や自営業税がかからないようにと必要以上に経費計上することで、確かに課税される額は減りますが、給与所得などがある場合、所得税控除を受ける額(自営業税の半分)も少なくなるので、所得税の節税にはつながらなくなります。

もう一つは、経費計上しすぎで赤字決算にしてしまうと、税務監査を受けるリスクが増えるということです。

法人とは異なり、政府は個人事業主・フリーランスでの赤字決算は厳しく見ています。

というのも、アメリカの個人事業主・フリーランスの90%が虚偽の申告があるとされているので、特に赤字決算には厳しく、税務監査が入られやすくなり、その経費が正しいものか、売上申告が正しいものかを調査されます。

税務監査に合うと、過去3年間の売上や経費などの請求書やレシート、銀行のステートメントなどの書類提出を求められます。

特に、数年間、赤字決算が続くと、「本当にビジネスなのか」ということで、ビジネス認定が拒否されると、過去の経費認定も拒否されてしまいますので、売上(報酬)そのものに課税がされ、また遅延ペナルティ、利子なども付き、想定外の税金を払うことになってしまいます。

ある程度、黒字決算で終えるよう、きちんと納税する形で続けることをお勧めします。

個人事業主の法人化のタイミング

上記のように、自営業税の半分が所得税の控除になるというメリットはありますが、それ以上に、赤字だと税務監査に会いやすい、年間$6,560以上の純利益(所得)がなければ、ソーシャルセキュリティが将来受給できないなどのデメリットがあります。

もちろん、黒字決算で、$6,560以上の純利益があれば良いのですが、さらに純利益が上がるようになると、今度は、法人税率と個人税率を上回る逆転ポイントが訪れたり、また自営業税の負担も多くなるということになります。

また、逆に、$6,560以下の純利益だったり、どうしても赤字決算が続いてしまうという場合、法人化した(C-Corpにした)方がメリットがある場合もあります。

法人化することで、お給料が出せるので、そこから年間$5,640のお給料を出していれば、ソーシャルセキュリティの受給条件を満たすことになります。また、お給料やPayroll Taxは経費になりますので、法人税の節税にもつながります。

また、赤字決算が続くようであれば、C-Corpであれば赤字決算の繰越が認められ、翌年以降に黒字になった場合、過去の赤字決算分で相殺をする(節税する)ことが可能です。

ビジネスを続けていくということであれば、法人化した方が、税制面だけでなく、信用面であったり、経営面でもメリットが多くあります。

事業収入(純利益)から、どのポイントで法人化したらいいのかをご確認下さい。

↓

個人事業主・フリーランスの方々が支払う自営業税は、基本、ソーシャルセキュリティ、メディケアに充当するものになりますが、不要な経費計上で、節税を進めてしまうことで、将来、受給できる条件に達しなかったり、税務監査を受けやすくなってしまうため、適切な申告をすることで、トータルでバランスが取れるようになります。