個人事業主としてビジネスをされている中で、順調に売上が増えてきたら直面するのが、「いつ法人化するのが良いのか」ということかと思います。

いつ法人化したらいいのか、法人化するメリットについて解説します。

このポイントを知る前に、個人事業主の納税について確認しておく必要があります。

個人事業主の納税

個人事業主の場合、タックスリターンは、個人の納税申告である「Form 1040」と、事業収入の申告書類の「Schedule C」を使っての申告となります。

Schedule Cでは、法人と同じく、売上から仕入れや経費を引いた残りの利益(Net Income)が課税対象収入となり、ここに所得税(Income Tax)が計算されます。

さらに、個人事業主の場合、給与を出していない(自分に給与は出せない)ため、通常、給与を出す際に支払う給与税(Payroll Tax)を納税していません。

そこで、このPayroll Taxの代わりに、個人事業主は、Income Taxとは別に、自営業税(Self Employment Tax)をタックスリターン時に支払わなければなりません。

※ Payroll Taxは、給与から引かれるSocial Security TaxとMedicare Taxの同額を会社が負担するものになります。

Self Employment Taxは、利益(Net Income)に対して、Social Security Tax分 12.4%、Medicare Tax分 2.9%の合わせて、15.3%が課税されます。

通常、法人の場合、Payroll Taxは、給与を出すタイミングで納税するのですが、Self Employment Taxは、タックスリターン時に計算され、Income Taxとともに納税をします。

ですので、個人事業主の方で、利益が出ている場合は、タックスリターン時に一気に納税することになりますので、資金繰りに注意が必要です。

納税の期日を超えてしまうと、遅延ペナルティと利息が加算されてしまいますので、ある程度、余裕を持った資金管理が必要になります。

このタックスリターン時の一気の支払いを避けるために、その年の申告が終わる際に、申告書類とともに予定納税(Esimate Tax)のバウチャーが作成されます。

予定納税は、その年と同じ納税金額を予め支払っておくことで、タックスリターン時にまとめて支払うことがなくなりますので、事前に支払っておくことをお勧めします。

個人事業主としてのデメリット

このように、個人事業主の場合は、Income Taxとは別に、Self Employment Taxの支払いがタックスリターン時に一気に支払わなければいけないので、キャッシュフローを気を付けていなければなりません。

また、給与を受け取っている場合は、給与から源泉徴収の形で、Social SecurityやMedicareを払う形になるので、ある程度、一定額を納めることができるのですが、個人事業主の場合、仕入れや経費が引かれた、Net Incomeから計算されるので、売上が低い場合は、Social SecuriyやMedicareに納める額が少なくなり、老後にもらえる金額も少なくなってしまうデメリットがあります。

また、こうした納税面だけでなく、銀行などからの融資も受けにくく、また今回のような助成金の受給も一部だったり、制限されたりなど、資金調達の面でもデメリットがあります。

関連記事:個人事業主 vs. 法人設立

一方で、個人事業主としてタックスリターンを行う際、個人としての基礎控除に加えて、Self Employment Taxの半分は、控除の対象なり、Income Taxの課税対象額を減らすことができます。

個人事業主から法人化への切り替えタイミング

個人事業主の場合のIncome Taxは、いわゆる収入額に応じての累進課税となっていますので、利益が増えれば増えるほど、税率が高くなります。

ちなみに、2022 年度の課税年度では、

$10,275以下の場合:10%(夫婦が共同で申請する場合は$20,550以下)

$10,275~$41,775まで:12%(夫婦が共同で申告する場合は$20,550以上)

$41,775~$89,075まで:22%(共同で申請する夫婦の場合は$83,550以上)

$89,075~170,050まで:24%(夫婦が共同で申請する場合は$178,150以上)

$170,050~$215,950まで:32%(夫婦が共同で申告する場合は$340,100以上)

$215,950~$539,900まで:35%(夫婦が共同で申告する場合は$431,900以上)

$539,900以上:37%(夫婦が共同で申告する場合は$647,850以上)

一方、法人の場合は、一定で、税制が変わるまでは毎年同じ税率で計算されます。

2021年までは、連邦の法人税率は21%。2022年、または2023年度から28%に変更する可能性があります。

ですので、個人事業主としての利益(Net Income)が、法人の税率を超える場合に、法人化するタイミングと言えます。

ただし、先に挙げたSelf Employment Taxの額の半分は控除されますので、それを引いた残りのNet Incomeの額が上記の個人の税率で設定されている額を超えるようになった場合、税制面でのメリットが大きくなるということなります。

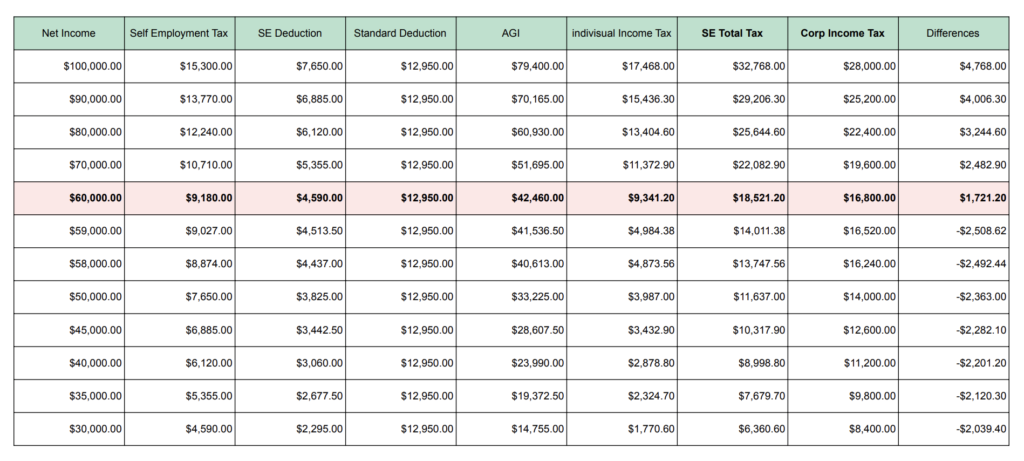

例えば、法人税率が28%になるとして、$60,000の利益(Net Income)が出たとします。

法人の場合は、$60,000×28%=$16,800

これが個人の場合、$60,000×15.3%=$9,180(Self Employment Tax)

$9,180÷2=$4,590(SE控除額)

$60,000-$4,590=$55,410

さらに個人の場合は、ここから基礎控除(2023年は$12,950)が受けられますので、

$55,410-$12,950=$42,460(AGI:修正後課税所得)

個人の場合、$42,460の税率は22%なので、

$42,460×22%=$9,341.20(Income Tax)

$9,180+$9,341.20=$18,521.20(トータルの納税額)

$60,000のNet Incomeの場合、

法人:$16,800

個人事業主:$18521.20

になるので、$60,000の利益が出るようであれば、法人化した方が税制面のメリットがあると言えます。

法人化の分岐点

個人事業主から法人化に切り替える、その分岐点は、

控除などを引いたAGIの税率が22%の分岐になる、$60,000以上のNet Incomeが出るようになれば、法人化をするタイミングと言えます。

ただし、これはあくまでも税制面での分岐点になりますので、Net Incomeや税金面だけでなく、その他の法人化した際のメリットなども考慮をした上で、お決め頂ければと思います。

※ 法人、個人の双方の場合、収入構成や経費などの諸状況によって、その他の控除やクレジットが受けられることがありますので、上記の概算はあくまでも事業収入のみ、基礎控除のみで計算した参考概算になります。

※ また上記の概算は、連邦税のみの計算で、各州税や地方税などは各政府によって異なるので含まれていません。

法人化するメリット

法人化のメリットをまとめると・・・

- 一定の利益が上がるようになれば、個人事業主よりも税負担が少なくなる。

- 取引先や銀行、金融機関からの信用度が高まり、融資や資金調達が受けやすくなる。

- 給与を出すことで、会社の経費の一部とすることができ、また、一定額のSocial SecurityやMedicareへの支払いができるので、老後に備えることができる。

- Self Employment Taxに相当する、Payroll Taxの納税が、給与を出すタイミングで行えるので、個人事業主のようにタックスリターン時に一気にではないので、資金繰りも楽になる。

また、法人化する際、会社形態(C-Corp、S-Corp、LLCなど)によっても、税制面でのメリット、デメリットもあるので、現状と今後の展望を踏まえて、得する形を選び頂ければと思います。

法人化に関するご相談、ご質問があればお気軽にお送り下さい。